Eduardo Caldas, que é CFP® (planejador financeiro) e sócio do CMS Invest, foi um dos entrevistados para a reportagem de capa da semana da Algomais, sobre a definição da taxa Selic no Brasil. A coluna Gente & Negócios publica hoje a sua análise sobre a adequação dos juros ao momento do Brasil. Ele comenta também os impactos dessa taxa elevada na economia real e sobre a autonomia do Banco Central.

Temos hoje uma taxa de juros de 13,75%. Há uma grande queixa por parte dos economistas e políticos, mas há também muitos especialistas favoráveis aos juros elevados. Qual a sua opinião nesse debate, nossa taxa é razoável ao momento ou desproporcional?

Antes de tudo é sempre bom lembrar que a decisão de taxa de juros cabe ao COPOM (Comitê de Políticas Monetárias), que nele há uma composição de pessoas que discutem, de forma técnica e através de dados, qual seria o rumo a ser adotado, seja ele de aumento, redução ou manutenção. Então não cabe única e exclusivamente a uma pessoa definir sobre isso, e sim um acordo colegiado.

Os juros elevados não é de interesse de ninguém, visto que da forma em que nos encontramos há uma desaceleração econômica natural, visto que o empresário pode pensar da seguinte forma. “Se estou conseguindo investir meu caixa recebendo juros altos por que vou tomar risco na economia?”. Porém o que deve ser avaliado não é somente a atividade passada como, por exemplo, que pudemos perceber que houve uma desaceleração da inflação no Brasil.

Mas também deve ser avaliado as políticas que estão sendo implementadas e quais consequências poderão ocorrer na economia, para que não se tenha um movimento nos juros de forma precipitada, fazendo com que tenhamos muito mais oscilações no mercado do que já temos. Ajustar a taxa de juros vai movimentar o fluxo econômico de uma forma geral, tanto de entrada (ou saída) de capital estrangeiro no Brasil, a movimentação de empresários na economia, o aumento (ou redução) do consumo de produtos e/ou serviços, além de aumentar (ou reduzir) a credibilidade daquele país dependendo da forma que foi feita aquele movimento de taxa de juros.

Quando há a necessidade de aumentar a atividade econômica o Governo deve enxugar o seu gasto para incentivar essa movimentação. Exemplo disso são as reformas que estão para sair. E em épocas passadas foram reformas aprovadas do qual traria maior economia para a máquina pública. Quando temos o cenário inverso, ou seja, a necessidade do Governo incentivar a economia, ele deve atuar como fonte para essa aceleração. Outro exemplo disso foi a retomada da economia após o período mais crítico da pandemia através de incentivos fiscais para empresas, auxílios, emissão de mais títulos públicos e outras medidas. Porém tudo depende da dosagem do remédio.

Quando há o excesso, independente da política, podemos estar cavando um buraco mais profundo. Gasto excessivo por parte do Governo sem contrapartida trará inflação. Para conter inflação será necessário aumento de taxa de juros. E a taxa de juros deve se permanecer no patamar necessário até que a inflação realmente demonstre que está sob controle.

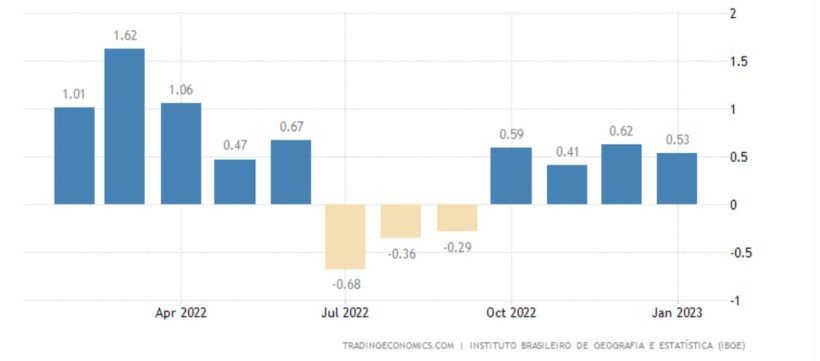

Abaixo está um gráfico que demonstra a inflação no Brasil de forma mensal. Passamos por um período de inflação negativa por conta de redução de impostos de forma artificial. Após esse período podemos ter a impressão que a inflação está controlada, correto?

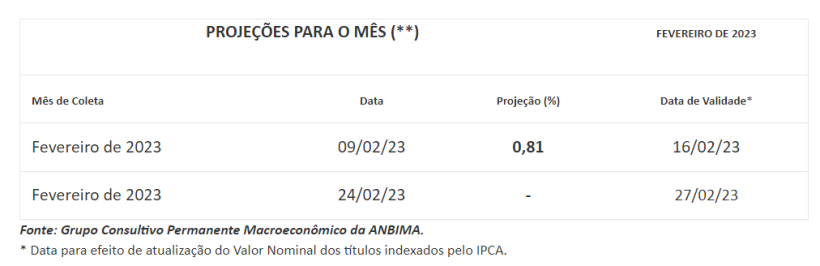

Porém a projeção de inflação para Fevereiro de 2022 é de 0,81%. Bem acima da média que estávamos caminhando.

Então será que a inflação realmente está controlada? Sobre a taxa está razoável ou desproporcional vai depender das reformas que serão apresentadas. Até então o Governo está com uma política de gastos mais elevadas fazendo com que as projeções de inflação subam em todas as suas vertentes.

Olhando somente por essa ótica aparente sim estar proporcional. Porém sendo apresentadas as reformas e da forma que estiverem pode ser que seja projetada um “enxugamento” do gasto por parte do Governo, podendo sim trazer melhor percepção fiscal não somente para os investidores locais, mas estrangeiros também.

Então tudo vai depender do que será apresentado.

Como a taxa de juros elevada afeta a atividade econômica atualmente? Que tipo de efeitos ela causa nos investidores?

Afeta diretamente! Taxas de juros mais altas fazem com que o índice de inadimplência das famílias aumente. Aqueles que precisaram tomar crédito para qualquer atividade que seja, tiveram seu custo aumentado por conta do aumento da taxa de juros.

Os varejistas, talvez a maior classe empresarial afetada, que buscaram se financiar para alavancar suas operações ou até mesmo sobreviver na pandemia viram os juros se multiplicarem. Aqueles que sobreviveram por que possuem um caixa robusto analisam o risco de fazer novos investimentos no mercado.

Pense da seguinte forma, “para expandir minha empresa eu tenho que utilizar meu capital para isso, ou tomar algum tipo de crédito que seja mais barato. Mas eu posso aplicar meu recurso que está em caixa para ganhar 1% ao mês sem dor de cabeça. Será que vale a pena o risco?”. A empresa que possui seu caixa bem gerido por alguém e confiança vai conseguir preservar seu poder de compra de forma muito tranquila.

E em relação aos investidores é preciso ter ciência de que o mercado é cíclico e sempre será! Já passamos por situações iguais e até piores, e sempre apareceram oportunidades. Investimentos na economia real e uma boa administração de carteira de investimentos vai fazer com que o investidor “prepare o terreno” para colher bons frutos no futuro.

Nesse debate existem dois temas envolvidos, a independência do Banco Central e a própria elevação da meta de inflação. Ambos os temas foram questionados. Como essas discussões podem influenciar a economia em 2023?

Tirar a independência do Banco Central seria um retrocesso grande para a economia do Brasil. Traria bastante desconforto para o investidor não só local.

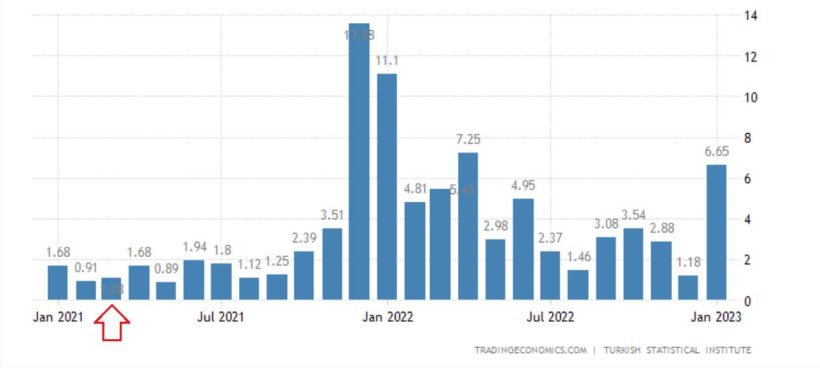

O último país que fez isso foi a Turquia. Então apresento alguns dados da consequência disso.

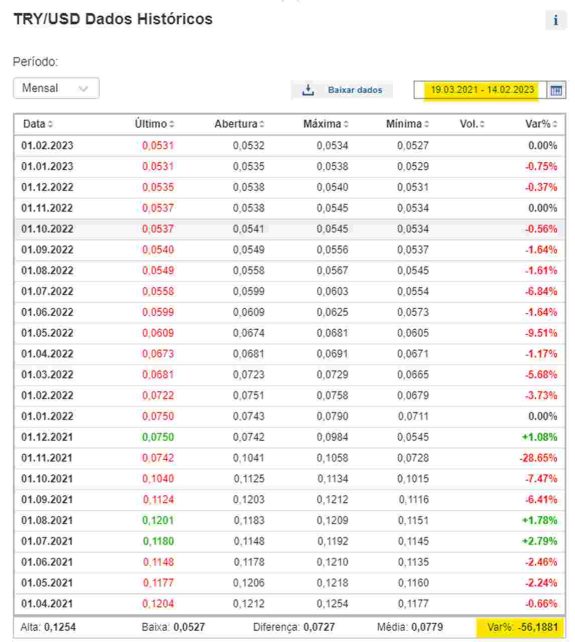

Em Março de 2021 o Presidente da Turquia destituiu Presidente do Banco Central por ele ter feito o movimento de aumentar a taxa de juros de forma brusca, que o intuito era conter a inflação que vinha subindo. Após isso a inflação de descontrolou (imagem 01 abaixo) e a Lira Turca desvalorizou em relação do dólar em 56% (imagem 02)!

Isso quer dizer que o mesmo cenário aconteceria com o Brasil? Não necessariamente. Mas traria um desconforto sabendo que o Banco Central que foi premiado como um dos melhores do mundo recentemente tenha perdido sua autonomia por que o Governo não concorda com a política de controle de inflação.