A Pesquisa Endividamento e Inadimplência do Consumidor (PEIC) é realizada mensalmente pela Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC), visando traçar um perfil do endividamento, acompanhando o nível de comprometimento do consumidor com dívidas e sua percepção em relação à sua capacidade de pagamento.

Com oscilação de apenas 0,2 pontos percentuais, para baixo, a proporção de famílias que se declaram endividadas manteve-se estável na passagem de março para abril, ficando em 82,8%.

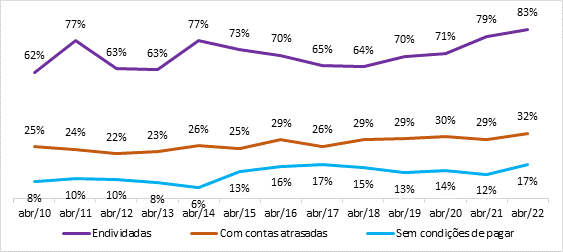

Esse resultado é o maior patamar já registrado pela série histórica da PEIC em Pernambuco para um mês de abril, superando os 79,2% do ano passado. Por outro lado, vale ressaltar que esse percentual, na comparação anual, já se encontrava em ascensão desde 2019, mas agravou-se no último ano devido aos reflexos da pandemia sobre a atividade econômica, especialmente sobre o mercado de trabalho e a renda das famílias.

Pernambuco: Percentual de famílias, segundo as situações de endividamento (valores em % do total de famílias) - abril/2010 a abril/2022

Compondo o quadro de endividamento em abril, 19,9% das famílias se dizem muito endividadas, a ponto de impactar o seu potencial de consumo (percentual que era de 11,7% em abril de 2021), e 34,7% se declaram moderadamente endividadas, ou seja, em um nível de endividamento prestes a impactar o consumo familiar. Outros 28,2% se declaram pouco endividadas e 17,2% registram que não possuem dívidas comprometendo o orçamento doméstico (percentual que era de 20,8% em abril de 2021).

Pernambuco: Proporção de famílias segundo a dimensão do endividamento (% em relação ao total de famílias) - abril/2021, março/2022 e abril/2022

Fonte: PEIC/CNC.

Entre os tipos de dívidas mais citadas pelas famílias como componentes das dívidas, o cartão de crédito se destaca com 93,6%. Por outro lado, houve uma queda de 2,6 pontos percentuais do cartão de crédito na comparação com abril de 2021. Na contramão, ocorreu um aumento da participação do crédito pessoal (de 5,8% para 7,7%) e dos carnês (de 22,8% para 26,3%) entre as dívidas mais citadas.

A parcela média da renda comprometida com as dívidas novamente ficou estável em relação ao mês anterior. Na comparação anual, por outro lado, está 1,9 ponto percentual acima do registrado no mesmo mês do ano passado, quando era de 28,7%. Em termos de horizonte temporal, as famílias projetam que a composição atual das dívidas seguirá comprometendo a renda por aproximadamente 8 meses.

O percentual de famílias com dívidas cujo pagamento se encontra atrasado recuou de 33,3% em março para 32% no mês de abril. Por outro lado, o tempo médio de atraso sobre o pagamento permaneceu no mesmo patamar de março, ficando em 58,4 dias.

Com esse resultado, o tempo médio de atraso das contas a pagar em abril deste ano é maior que no mesmo período de 2021, quando ficou em 52,4 dias, indicando que a trajetória de elevação dos juros tem impactado nas condições de pagamento das contas em dia.

Sobre esse aspecto, cabe ressaltar que embora os indicadores de inadimplência registrem um leve recuo no último mês, fica evidente a aceleração quando se comparação com abril de 2021, sobretudo no percentual de famílias em condições de pagamento das contas atrasadas, que era de 12% e chegou a 16,6% agora em abril de 2022. Perante a expectativa de continuidade da pressão inflacionário e para novos aumentos na taxa básica de juros até o final do ano, aspectos que dificultam as condições de negociação das dívidas, é possível que esse indicador siga elevado nos próximos meses.